暴落時に購入した優良株は「金の卵を産む鶏」になる④:日本電信電話(NTT)

はじめに(シリーズ共通)

コロナショックによる株価の低迷で、投資を始めるのに良い機会だと考える方が多いためなのか、ネット証券口座の新規開設数が増えているようです。最近は少し株価が戻ってきていますが、新型コロナショックによる世界経済への影響を考慮すると、今後、株価の再度の下落や低迷が続くかもしれません。

私が株式投資を始めたのはリーマンショックにより株価が低迷しているときでした。今振り返ると、このようなタイミングで優良な株を購入し、ホールドし続けたことが、資産の拡大と不労所得の増大に寄与しています。株価が上昇しても、基本的にはホールドし続け、キャピタルゲインを積極的には取りに行かないため、短期間で大きく資産を増やすことはできませんが、今回の株価暴落においても含み益がかなりある状態なのでストレスはほとんど感じません。

暴落時に優良な株を購入し、ホールドし続けるという手法は、購入時以外は手間があまり掛からないため、本業のために投資にあまり時間を掛けられないサラリーマン兼業投資家にとっては一つの投資スタイルに成るのではないかと思います。

未来のことは分かりませんが、過去を振り返ることはできます。かといって未来が過去と同じようになるとは限りませんが、いくつか実例を紹介させて頂きたいと考えています。何かの参考になれば幸いです。

日本電信電話(証券コード:9432)の場合

購入タイミング

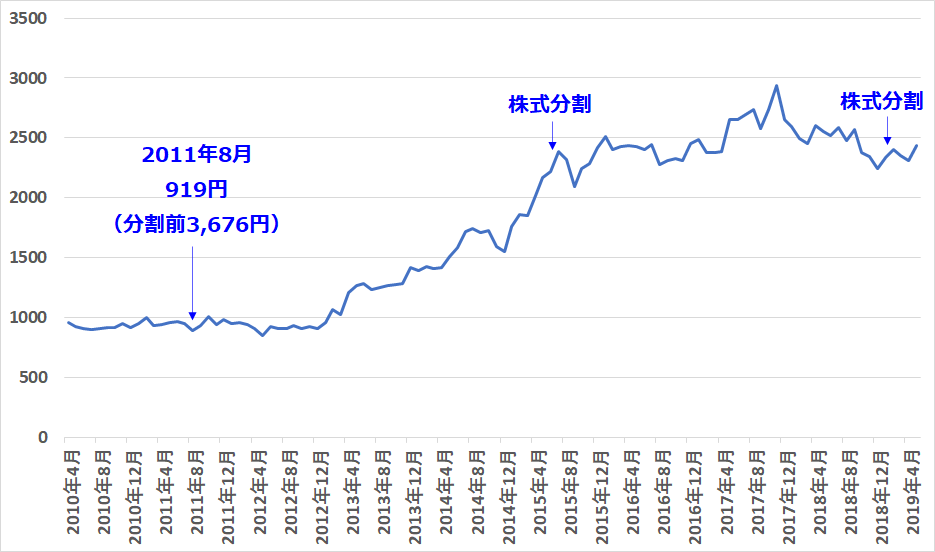

図1は日本電信電話(証券コード:9342)の株価チャート(月の終値)です。同社の株価はリーマンショック以後、大きく変動することなく推移していました。その様なタイミング(2011年8月)に割安だと考え、1株919円(分割調整値、分割前は3,676円)で購入しました。その後、1年以上、株価は大きく動くことなく、ボックス圏相場のような状態でしたが、サラリーマン兼業投資家としては、あまり手間を掛けられないため、放置に近い状態でホールドし続けていました。株式購入時の配当利回りが3.8%と比較的高く、さらに増配基調だったため、多少株価が下がっても、配当をもらいながら長期保有と考えていたので気楽にホールドしていました。

現在は新型コロナショックで株価が急激に下がり、やや持ち直している状態ですが、このように市場全体が低迷している状況で株を購入した場合、さらなる株価の下落や株価の低迷は数年続くかもしれません。しかし、優良な株であれば、長く持ち続けることで報われるケースをいくつか体験しました(暴落時(過去)に購入した日本株について①:トヨタ自動車 - i-papax’s blog、暴落時に購入した優良株は「金の卵を産む鶏」になる②:日本マクドナルドホールディングス - i-papax’s blog、暴落時に購入した優良株は「金の卵を産む鶏」になる③:ノエビアホールディングス - i-papax’s blog

)。

配当や株主優待のある優良株を暴落時に購入し、何年も保有し続けるという方法は、頻繁なメンテが不要なことからサラリーマン兼業投資家には適した投資方法ではないかと思います。この際、底値を拾うことは困難なのでタイミングを計らろうとせず、低迷している期間に何度かに分けて購入することが望ましいと思います。

株式分割とその後の推移

2013年に入ると、「アベノミクス」効果による市場全体の上昇し連動してか、同社の株価も上昇し始めました。株価の上昇が続くなか、2015年7月1日に、その日を効力発生日として、普通株式1株につき2株の割合で株式分割が行われました。株式分割後、多少変動しながらも株価の上昇は続き、2017年11月にはリーマンショック後の最高値2,952.5円(分割調整値)をつけました。その後、株価はやや下がり気味ですが、同社は2020年1月1日を効力発生日として、再度、普通株式1株につき2株の割合で株式分割を行っています。

キャッシュフロー

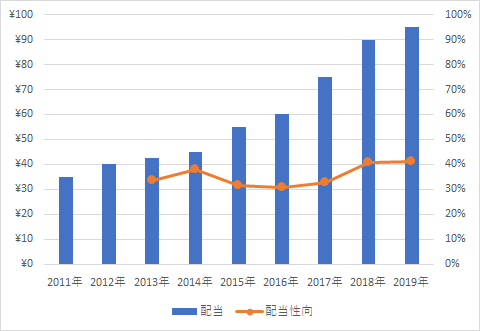

同社の株をホールドし続けている理由の一つに、株式保有により得られる安定したキャッシュフロー(不労所得)があります。図2に日本電信電話(NTT)の配当と配当性向の推移を示します。同社は私が株式を購入する前から増配していていましたが、株式購入後(2011年)も連続増配を続けており、今のところ2019年3月期も増配の予定です。株式購入時の配当利回りは3.8%でしたが、2019年の買値基準の配当利回りは遂に10%を超えて10.3%に到達する予定です。

また、わずかではありますが、毎月時価評価額に対して貸株料(SBI証券0.1%)を得ることも可能です。この際、株価の上昇により、買値換算では貸株金利は実質2.7倍程度(4/27の終値で換算)に相当することになります。

今後について(恩株にするかどうか)

同社は私が株式を購入した後に2回の株式分割を行っているため、持ち株数が当初の4倍に増えています。また、同社の現時点(4/27終値)の株価は買値の2.7倍になっています。

ここで、2011年以降に得られた配当の総額は税引き後で、既に株の買値の5割弱を賄っています。このため、現在の持ち株の1/4を売れば、これまで頂いた配当金の総額と売却額で投資元本を回収できることになります。

つまり、持ち株の1/4を売却することで、残りの3/4は「恩株」と呼ばれる投資元本回収後のコストゼロの株にすることが可能です。実際には9年間ホールドしてきた期間の利息も考慮したいところですが、「恩株」の状態にしてしまえば、精神的には非常に安定した状態で、長期のホールドもしくはいつでも好きな時に利益の大きさを気にせず売却が行えるようになります。

なお、同社の配当性向は40%程度と無理のない範囲です。新型コロナウイルスの影響は未知数ですが、買値に対する配当利回りは10%と高水準で、さらなる増配の可能性もあるため、現時点では、「恩株」とはせず、引き続き、痩せない『金の卵を産む鶏』としてホールドする予定です。

(投資は自己責任でお願いします)